احتمالا تاکنون نام شتکوین (shitcoin) را شنیدهاید؛ رمزارزهایی که در مدت کوتاهی توجه زیادی جلب میکنند. برخی افراد از آنها سود قابلتوجهی بهدست میآورند، اما بسیاری نیز با ضررهای سنگین مواجه میشوند. در بازار پرنوسان ارزهای دیجیتال، شتکوینها را میتوان نوعی دارایی پرریسک در نظر گرفت؛ گاهی با سود بالا و بسیاری مواقع با زیان جدی رو به رو هستند. اما شتکوین چیست و چرا با وجود هشدارهای زیاد، همچنان برخی افراد به سرمایهگذاری در آن علاقهمندند؟ در این مطلب تلاش میکنیم به این پرسشها پاسخ دهیم، ویژگیهای شتکوین را بررسی کنیم و نگاهی به فرصتها و ریسکهای موجود در این حوزه داشته باشیم.

منظور از شتکوین چیست؟

شتکوین (shitcoin) به رمزارزهایی گفته میشود که معمولا بدون هدف مشخص، کاربرد واقعی یا تیم توسعه معتبر وارد بازار میشوند. این نوع ارزها اغلب بهصورت ناگهانی و از طریق تبلیغات و جو هیجانی در شبکههای اجتماعی معروف میشوند، اما بهدلیل نداشتن پشتوانه فنی یا اقتصادی، در بلندمدت نمیتوانند ارزش خود را حفظ کنند. بسیاری از آنها پس از رشد کوتاهمدت، به سرعت سقوط میکنند و باعث زیان سنگین برای سرمایهگذاران میشوند.

پیشنهاد مطالعه:

چطور بفهمیم یک ارز کلاهبرداری است؟!

پیشنهاد مطالعه:

چطور بفهمیم یک ارز کلاهبرداری است؟!

تاریخچه ظهور شتکوینها

پیدایش شتکوینها به سالهای ابتدایی رشد بازار رمزارزها بازمیگردد؛ زمانی که بیتکوین بهتدریج توجه عمومی را جلب کرده بود و بسیاری از افراد به دنبال خلق نسخههای مشابه آن بودند. در همین دوران، پروژههایی به وجود آمدند که بیشتر جنبه طنز، سرگرمی یا تقلید داشتند. اولین شتکوین معروف در تاریخ، Dogecoin بود که در سال ۲۰۱۳ معرفی شد.

دوجکوین در ابتدا بهعنوان یک شوخی با بازار ارزهای دیجیتال ساخته شد. دو توسعهدهنده با استفاده از لوگوی یک سگ بامزه (نژاد شیبا اینو) این ارز را ایجاد کردند تا فضای جدی و فنی بیتکوین را به چالش بکشند. در کمال تعجب، این ارز خیلی زود محبوب شد و یک جامعه فعال پیدا کرد. هرچند دوجکوین امروز دیگر یک شتکوین محسوب نمیشود و بهدلیل حمایتهایی از افرادی مانند ایلان ماسک، جایگاه خاصی در بازار دارد، اما بهعنوان یکی از اولین نمونههای شتکوین شناخته میشود. بعد از آن، پروژههای زیادی بدون هدف روشن فقط برای جلب توجه و سود کوتاهمدت وارد بازار شدند و موج شتکوینها شکل گرفت.

ویژگیهای اصلی شتکوینها

شتکوینها معمولا پروژههایی هستند که پشتوانه مشخصی ندارند و بیشتر با هدف سودجویی کوتاهمدت ایجاد میشوند. شناسایی این نوع رمزارزها میتواند از ضررهای احتمالی جلوگیری کند. در ادامه، چند ویژگی رایج شتکوینها را بررسی میکنیم:

- نداشتن هدف یا کاربرد واقعی: اغلب این پروژهها هیچ کاربرد مشخصی در دنیای واقعی ندارند و صرفا برای جذب سرمایه ایجاد میشوند.

- توسعهدهندگان ناشناس یا غیرشفاف: بسیاری از شتکوینها توسط افرادی معرفی میشوند که هویت واقعی یا سابقه حرفهای مشخصی ندارند.

- تبلیغات بیش از حد در شبکههای اجتماعی: با استفاده از جو هیجانی، شتکوینها در مدت کوتاهی محبوب میشوند، اما این محبوبیت معمولا پایدار نیست.

- نقشه راه غیرواقعی یا مبهم: پروژههایی که وعدههای بزرگ بدون جزئیات فنی میدهند، بیشتر آنها برنامهریزی دقیقی برای اجرا ندارند.

- حجم معاملات پایین یا نوسانات شدید قیمت: شتکوینها معمولا بازار کوچکی دارند و قیمت آنها بهراحتی توسط عدهای محدود دستکاری میشود.

چرا شتکوینها محبوب میشوند؟

محبوبیت شتکوینها معمولا از ترکیب هیجان، تبلیغات گسترده و امید به سودهای سریع ناشی میشود. بسیاری از افراد تازهوارد به بازار ارزهای دیجیتال، با دیدن رشدهای چند هزار درصدی برخی شتکوینها در مدت زمان کوتاه، تصور میکنند میتوانند با سرمایهگذاری اندک به سود بزرگی برسند. برای مثال، رمزارز (Shiba Inu) در سال ۲۰۲۱ طی چند ماه بیش از 970 درصد رشد کرد؛ یعنی کسی که تنها ۱۰۰ دلار سرمایهگذاری کرده بود، میتوانست در اوج قیمت، چندین برابر هزار دلار سود کسب کند. این نوع رشدهای انفجاری باعث شد شتکوینها مورد توجه بسیاری قرار بگیرند، حتی اگر پشتوانه فنی قوی نداشتند.

از طرف دیگر، قیمت پایین اولیه این توکنها نیز نقش مهمی در جذب کاربران دارد. وقتی افراد میبینند که میتوانند با مبلغی ناچیز هزاران یا حتی میلیونها واحد از یک ارز دیجیتال بخرند، احساس میکنند یک فرصت ویژه پیش روی آنهاست. ذهنیت «اگر فقط کمی رشد کند، سود زیادی میبرم» باعث میشود بسیاری بدون بررسی، وارد این پروژهها شوند و به رشد ناگهانی آنها دامن بزنند.

چگونه شتکوینها را تشخیص دهیم؟

پروژههای shitcoinها با ظاهر فریبنده، وعدههای بزرگ و تبلیغات هیجانی وارد بازار میشوند، لازم است قبل از هرگونه سرمایهگذاری، با دقت آنها را بررسی کنیم.

برای شناسایی شتکوینها، چند نشانه مهم وجود دارد: نبود هدف یا کاربرد واقعی، تیم توسعهدهنده ناشناس یا بدون سابقه، نقشه راه غیرشفاف، وعدههای غیرمنطقی مثل «چند هزار درصد سود در چند روز»، و تمرکز بیش از حد روی تبلیغات در شبکههای اجتماعی. همچنین اگر رمزارزی روی صرافیهای معتبر لیست نشده باشد، حجم معاملات کمی داشته باشد یا اطلاعات فنیاش در وبسایت رسمی مبهم باشد، باید با احتیاط بیشتری به آن نگاه کرد.

برای مثال، گاهی دیده میشود که یک سریال یا فیلم پرطرفدار برای مدتی ترند میشود و افراد ناشناسی بلافاصله رمزارزی با نام آن میسازند. این ارزها معمولا هیچ هدف، کاربرد یا تیم مشخصی ندارند، اما چون نام آشنایی دارند، بهسرعت رشد میکنند و سرمایهگذاران زیادی را جذب میکنند. چنین مواردی نمونه واضحی از شتکوین هستند که میتوانند بهراحتی باعث زیان کاربران ناآگاه شوند. بنابراین، پیش از سرمایهگذاری، بررسی دقیق پروژه ضروری است.

مثالهایی از شتکوینهای معروف

در میان هزاران رمزارز موجود در بازار، شتکوینهای معروف زیادی ظهور کردهاند که برخی از آنها به دلایل مختلف سر و صدای زیادی به پا کردهاند. علاوه بر دوجکوین و شیبا اینو که بیشتر بهخاطر محبوبیتشان شناخته میشوند، ارزهای دیگری هم وجود دارند که بهعنوان شتکوین مطرح شدهاند. از جمله شتکوینهای معروف میتوان به SafeMoon، Akita Inu، Elon Musk Doge Token، Pitbull و Baby DogeCoin اشاره کرد که در مورد آنها بیشتر خواهیم گفت:

SafeMoon

ارز دیجیتال سیفمون در سال ۲۰۲۱ با شعار به ماه خواهیم رفت، ترند شد. این توکن بهخاطر مدل توزیع خاصش که درصدی از هر تراکنش را بین دارندگان توزیع میکرد، سر و صدای زیادی به پا کرد. اما نبود کاربرد واقعی و وعدههای بیشازحد باعث شد خیلیها آن را یک شتکوین بدانند.

Akita Inu

آکیتا اینو یکی دیگر از میمکوینهای الهامگرفته از شیبا اینو است که صرفا برای رقابت با دوجکوین و شیبا راهاندازی شد. هیچ کاربرد خاصی ندارد و فقط با جو و تبلیغات در برخی دورهها رشد کرده است.

Pitbull

پیتبول توکنی است با تصویر یک سگ پیتبول که خود را پروژهای جامعهمحور معرفی میکند. اما در واقع، هیچ هدف خاصی پشت آن دیده نمیشود و بیشتر بهعنوان یک شتکوین سرگرمکننده شناخته میشود.

Elon Musk Doge Token

این توکن با سوءاستفاده از نام ایلان ماسک و دوجکوین ساخته شد تا از محبوبیت آنها بهرهبرداری کند. هیچ ارتباطی با ایلان ماسک ندارد و فقط از اسم او استفاده کرده تا توجه بازار را جلب کند.

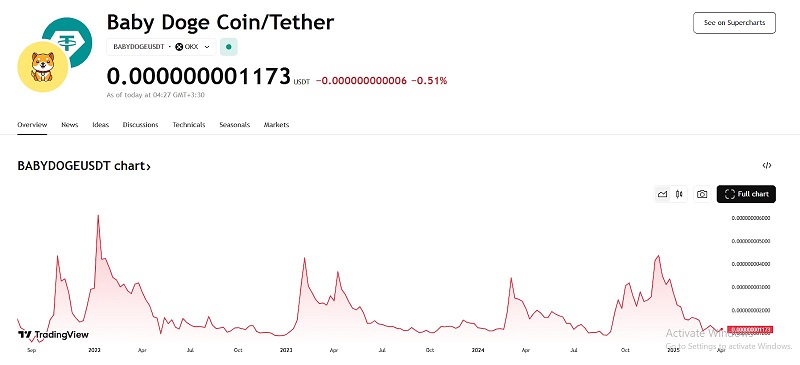

Baby DogeCoin

بیبی دوجکوین نسخهای دیگر از دوجکوین است که خود را فرزند دوج معرفی کرد. اگرچه در ابتدا حمایتهایی در فضای مجازی از آن شد، اما فاقد هرگونه کاربرد فنی یا پشتوانه واقعی است. این ارز دیجیتال در سال ۲۰۲۱ راهاندازی شد و ادعا میکرد نسخهای بهبودیافته از دوجکوین است. با طراحی بامزه، نام فانتزی و شعارهایی مانند «سریعتر و باهوشتر از پدرش (دوجکوین)»، این توکن توانست در شبکههای اجتماعی محبوب شود. حمایتهای غیررسمی برخی چهرهها، از جمله توییتی از ایلان ماسک، باعث شد قیمت این ارز در مدت زمان کوتاهی چند برابر شود و افراد زیادی به خرید آن روی بیاورند. در تصویر زیر نمودار قیمتی shitcoin بیبی دوج را مشاهده میکنید.

پیشنهاد مطالعه:

فرق دوج کوین و بیبی دوج

پیشنهاد مطالعه:

فرق دوج کوین و بیبی دوج

شباهت و تفاوتهای بین میمکوین و شت کوین چیست؟

میمکوینها و شتکوینها هر دو نوعی از رمزارزها هستند که اغلب فاقد ارزش بنیادی، کاربرد مشخص و پشتوانه فنی قویاند. این توکنها معمولاً بر اساس موجهای روانی، جو شبکههای اجتماعی و حمایت افراد مشهور رشد میکنند، نه بر پایه یک فناوری پیشرفته یا تیم توسعهدهنده معتبر. به همین دلیل، سرمایهگذاری روی آنها همواره با ریسک بالا همراه است.

با این حال، میان این دو دسته تفاوتهایی وجود دارد. میمکوینها، مانند Dogecoin یا Baby Doge، معمولا با هدف شوخی، سرگرمی یا واکنش به فرهنگ اینترنتی ساخته میشوند و در بسیاری از موارد سازندگان آنها از ابتدا تاکید دارند که پروژه هدف فنی خاصی ندارد. این فضا گاهی باعث میشود چنین توکنهایی جامعهای پرشور و فعال پیدا کنند و رشد مقطعی را تجربه کنند. در مقابل، شتکوینها معمولا تلاش میکنند خود را بهعنوان یک پروژه جدی معرفی کنند، اما با وعدههای بزرگ، اهداف مبهم و بدون شفافیت، کاربران را برای سرمایهگذاری جذب میکنند، در حالیکه معمولا فاقد ساختار فنی قابل قبول یا تیم شناختهشده هستند.

نکته مهم این است که هر شتکوینی الزاما میمکوین نیست، اما بسیاری از میمکوینها، به دلیل نداشتن کاربرد واقعی، پشتوانه فنی ضعیف و تکیه بر تبلیغات، در عمل ویژگیهای شتکوین را هم دارند. بنابراین چه با عنوان میم و چه با عنوان شت، باید با دقت، تحلیل و آگاهی کامل سراغ این نوع رمزارزها رفت؛ چرا که اغلب گزینه مناسبی برای سرمایهگذاری بلندمدت محسوب نمیشوند.

ریسکها و خطرات سرمایهگذاری در شتکوین (shitcoin)

سرمایهگذاری در این رمزارزها معمولا با ریسک بسیار بالایی همراه است. این نوع رمزارزها اغلب پشتوانه مشخصی ندارند، نقشه راه قابل اعتمادی ارائه نمیدهند و تیم توسعهدهنده آنها یا ناشناس است یا فعالیت شفافی ندارد. یکی از خطرات اصلی، نوسانات شدید قیمتی است؛ قیمت یک شتکوین ممکن است در عرض چند ساعت چند برابر شود و بههمان سرعت هم سقوط کند. به همین دلیل، بسیاری از افراد ناآگاه که در اوج قیمت وارد بازار میشوند، بخش زیادی از سرمایه خود را از دست میدهند.

یکی دیگر از ریسکهای مهم، رخدادهایی مانند Rug Pull (فرار سازنده با سرمایه کاربران) است. در این نوع پروژهها، سازندگان پس از جذب سرمایه، بدون اطلاع قبلی، نقدینگی را از بازار خارج میکنند و پروژه را رها میکنند. نبود نظارت قانونی، حجم معاملات پایین، و وابستگی شدید به تبلیغات یا چهرههای مشهور، همگی عواملی هستند که احتمال ضرر را افزایش میدهند. به همین دلیل، ورود به بازار شتکوینها بدون دانش کافی و تحلیل دقیق، میتواند سرمایهگذار را با خطرات جدی روبهرو کند. متاسفانه افراد مبتدی بیشتر جذب این نوع رمزارزها میشوند، چون به دنبال سود سریع هستند، در حالی که سرمایهگذاران حرفهای معمولا از ورود به چنین پروژههایی خودداری میکنند.

پیشنهاد مطالعه:

از میمکوینها چه میدانید؟

پیشنهاد مطالعه:

از میمکوینها چه میدانید؟

چگونه شتکوینها به عنوان ابزار کلاهبرداری شناخته میشوند؟

یکی از مهمترین دلایلی که باعث میشود بسیاری از شتکوینها به عنوان ابزار کلاهبرداری شناخته شوند، سوءاستفاده از روشهایی مانند پامپ و دامپ (Pump and Dump) است. پامپ و دامپ یک روش رایج در بازارهای پرریسک است که طی آن، گروهی از افراد یا حتی سازندگان توکن، قیمت یک رمزارز را بهصورت مصنوعی بالا میبرند (پامپ)، و زمانی که قیمت به اوج میرسد، ناگهان با فروش گسترده توکنهای خود، باعث ریزش شدید قیمت میشوند (دامپ). در این فرآیند، سرمایهگذاران ناآگاه که در مراحل پایانی پامپ وارد بازار شدهاند، دچار زیانهای سنگینی میشوند.

یک نمونه واقعی از چنین سناریویی، مربوط به توکن (SQUID) است که در سال ۲۰۲۱ با الهام از سریال پرطرفدار بازی مرکب ساخته شد. این توکن بدون هیچ ارتباط رسمی با سازندگان سریال، تنها با استفاده از نام آن و تبلیغات شبکههای اجتماعی، در مدت کوتاهی چند هزار درصد رشد کرد. اما کمی بعد، زمانی که کاربران قصد فروش داشتند، متوجه شدند امکان برداشت یا انتقال دارایی وجود ندارد. در نهایت، سازندگان توکن نقدینگی را خارج کردند و پروژه عملا فروپاشید. این اتفاق نمونهای واضح از استفاده شتکوینها بهعنوان ابزار کلاهبرداری از طریق پامپ و دامپ است که نشان میدهد چطور پروژههایی بدون پشتوانه میتوانند تنها با تبلیغات، سرمایهگذاران را جذب کرده و سپس ناپدید شوند.

آینده شتکوینها و وضعیت بازار ارزهای دیجیتال

آینده شتکوینها با توجه به ماهیت بیپشتوانه و غیرشفاف آنها معمولا با ثبات و رشد همراه نیست. این رمزارزها در بسیاری از موارد تنها برای مدت کوتاهی مطرح میشوند و پس از پایان موج تبلیغات یا هیجان اولیه، بهتدریج از توجه بازار خارج میشوند. بخش زیادی از شتکوینها، پس از یک رشد شدید و ناگهانی، وارد روند نزولی میشوند و در سطحی بسیار پایینتر از اوج قیمتی خود معامله میشوند. گاهی حتی ارزش آنها بهقدری کاهش مییابد که عملاً بیارزش به نظر میرسند.

در چنین شرایطی، معمولا حجم معاملات نیز بهشدت کاهش پیدا میکند و نقدشوندگی توکن به حداقل میرسد؛ یعنی فروش آن در بازار هم دشوار میشود. نکته مهمتر اینکه حتی اگر بازار ارزهای دیجیتال وارد یک دوره رونق و رشد شود، شتکوینهایی که قبلا دچار افت شدهاند، معمولا دوباره احیا نمیشوند، چون نه برنامه توسعه مشخصی دارند، نه جامعه فعال و پویایی. به همین دلیل، شتکوینها را نمیتوان گزینهای مناسب برای سرمایهگذاری در بازار کریپتو دانست و بهتر است با دیدی محتاطانه به آنها نگاه شود.

نتیجهگیری؛ آیا باید در شتکوینها سرمایهگذاری کرد؟

سرمایهگذاری در شتکوینها با ریسک بسیار بالا همراه است و بهدلیل نداشتن پشتوانه فنی، اهداف مشخص و شفافیت کافی، نمیتوان آنها را گزینهای مناسب برای سرمایهگذاری بلندمدت دانست. در حالیکه ممکن است برخی از آنها در بازههای کوتاهمدت سودآور به نظر برسند، اما احتمال ضررهای سنگین در آنها بسیار بالاست. بهویژه سرمایهگذاران مبتدی که تحت تأثیر تبلیغات یا هیجانات لحظهای وارد این بازار میشوند، بیشتر در معرض آسیب هستند. بنابراین، در صورتی که دانش و تجربه کافی در تحلیل بازار ندارید، بهتر است از سرمایهگذاری در شتکوینها اجتناب کرده یا با احتیاط بسیار زیاد و با مبالغ محدود وارد شوید.